Connaissez-vous la Notation Crédit ?

Pour une meilleure gestion du risque client, de nombreuses entreprises utilisent la notation crédit. Élément clé de l’analyse crédit, cet outil de scoring permet de déterminer efficacement la solvabilité d’un client ou d’un prospect. Simple et pratique, elle produit des résultats concrets, orientant pertinemment les décisions commerciales.

Comprendre la notation crédit

Concrètement, cet outil de scoring attribue une note de solvabilité par client afin de gérer au mieux la relation commerciale. Il s’utilise généralement et idéalement en amont de la conclusion d’un nouveau contrat.

La notation crédit est une bonne habitude à prendre pour limiter les impayés et s’impose comme un indispensable dans l’analyse de risque client. Ses résultats sont à intégrer dans votre analyse de risque globale.

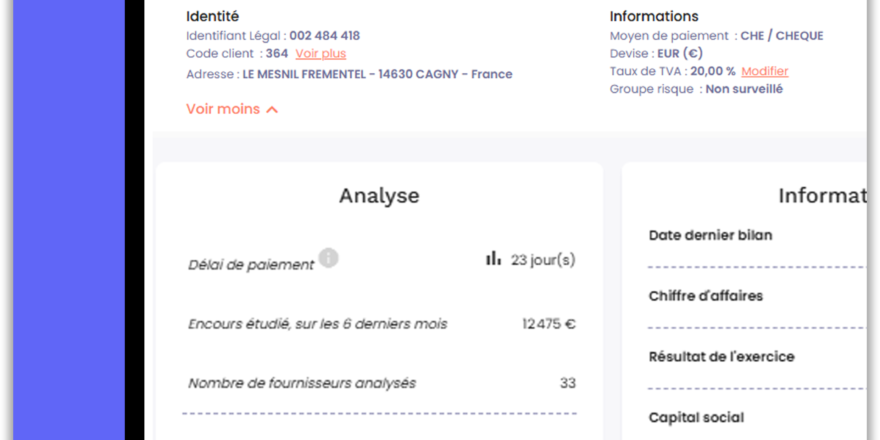

Très précis, cet outil attribue un score aux entreprises sur lesquelles vous souhaitez obtenir davantage d’informations. Une fois connu, ce score permet alors d’en déduire le comportement à adopter. Il vous aidera à déterminer auprès de quels clients ou prospects vous devez exiger davantage de garanties de paiement ou de demandes d’acompte.

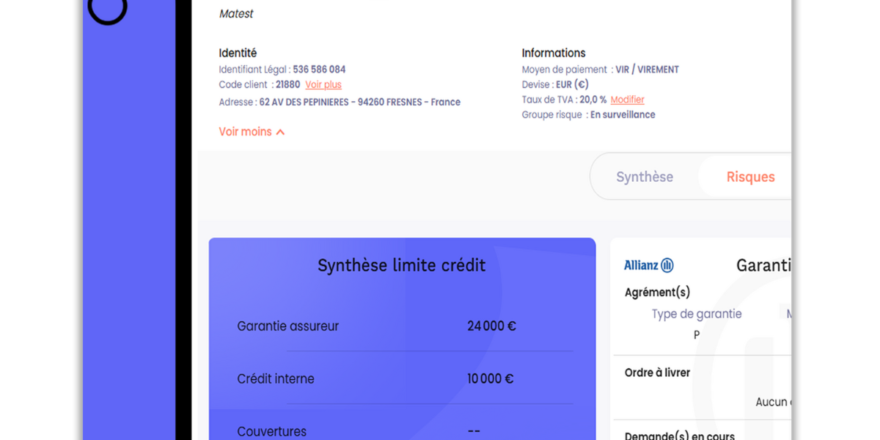

Outre cela, la notation crédit est un instrument précieux dans la définition des limites de crédit à accorder à chacun de vos clients.

Et parce que quelques minutes suffisent à la réalisation d’un diagnostic, elle s’est rapidement imposée comme une pratique incontournable chez les credit managers.

Les critères de la notation crédit

La notation crédit détermine la solvabilité de vos clients en fonction de plusieurs critères comportementaux, légaux et financiers :

- La forme juridique de l’entreprise

- L’âge de l’entreprise

- L’évolution de son chiffre d’affaires

- Son comportement de paiement

- Sa structure financière (incluant le niveau de fonds propres par rapport au total bilan)

- L’ancienneté de votre relation commerciale ainsi que l’évolution des demandes

- Le Besoin en Fonds de Roulement, la trésorerie et l’endettement

La notation finale

Au total, pas moins de 15 critères à poids variables permettent d’obtenir ce “credit score”. Le calcul final prévoit 4 notes possibles :

- Catégorie A : l’entreprise est solide

Les risques sont très faibles et vous pouvez développer une relation commerciale sans préoccupation. L’entreprise bénéficie d’une bonne structure financière.

- Catégorie B : l’entreprise est stable

Les risques sont faibles mais il est recommandé d’être attentif à une potentielle baisse d’activité de la part de votre client.

- Catégorie C : l’entreprise est fragile

Il y a un risque significatif. La structure financière n’est pas stable et rencontre des difficultés. Il est important de mettre en place des garanties ainsi que des outils de sécurisation.

- Catégorie D : l’entreprise est proche de la défaillance

Ici, le risque est très élevé. Certes il faut exiger de solides garanties pour vous prémunir contre le risque d’impayés. Mais il faut aussi vous poser la question du risque que vous prenez. Dans quelles mesures une défaillance de règlement expose-t-elle votre structure ? Le jeu en vaut-il la chandelle ? A vous d’en juger, mais vous voilà prévenus…

Grâce à kwote, accédez rapidement au score de paiement de vos clients, analysez efficacement sa solvabilité et limitez vos impayés sans freiner votre développement commercial.

En savoir plusA retenir

- La notation crédit est un outil pratique et rapide pour déterminer la solvabilité d’un client.

- Pour que la notation crédit soit réussie, plusieurs critères (comme les informations légales, comportementales et financières) sont à prendre en compte.

- La notation finale aboutit à des recommandations claires et précises sur les conditions commerciales à mettre en place avec votre nouveau client.