Définir les conditions de paiement : les bonnes pratiques

Comment fixer les conditions de paiement de manière efficace ?

Pour renforcer votre trésorerie et préserver votre entreprise, avez-vous pensé aux conditions de paiement ? Cela peut paraître déconcertant de naïveté et pourtant : trop souvent, elles ne sont pas particulièrement optimisées, quand elles ne sont tout simplement parfois pas définies. Et pour cause, sans accompagnement, il peut être compliqué de les déterminer. Pour vous y aider, nous vous avons rassemblé les meilleures pratiques à mettre en place et les astuces utiles à connaître en la matière.

Conditions de paiement : définition et avantages

Commençons par une définition : on entend par conditions de paiement le délai et le mode de paiement dont disposent les entreprises pour procéder au règlement. Ces modalités pratiquées avec des sociétés partenaires ou des fournisseurs doivent être réfléchies. Augmentation des délais de paiement, paiement en plusieurs versements ou décalage d’échéance sont autant de leviers vous permettant de déployer une trésorerie plus saine et d’optimiser votre développement selon la loi d’airain des entreprises qui stipule que : + de cash = + de latitude dans votre pilotage.

Allonger les délais de paiement est un bon moyen de développer ses liquidités. Cela vous permettra de conserver son besoin en fonds de roulement positif et de continuer à faire fonctionner votre société.

Préciser des conditions de paiement favorables permet aussi la réduction des risques liés aux achats. En négociant un délai de paiement, vous êtes assuré d’avoir obtenu la marchandise ou le service en avance et vous minimisez les risques.

Les délais de paiement encadrés par la loi

Sauf accord spécifique entre les parties, le délai légal de paiement est fixé à 30 jours suivant la date de réception de la marchandise ou d’exécution de la prestation de service. Un délai de paiement supplémentaire peut être accordé, le portant à 60 jours.

- Le paiement par défaut

Si rien n’est précisé dans les conditions générales de vente (CGV), alors le délai de paiement légal est fixé à 30 jours à compter de la réception de la facture.

- Le paiement avec délai négocié

Le délai de paiement maximum est fixé à 60 jours à compter de la date d’émission de la facture en France. Il est tout à fait possible de négocier un délai allant de 30 à 60 jours en fixant les conditions les plus favorables selon votre secteur d’activité.

Préciser ses conditions générales de vente (CGV) est une bonne chose pour détailler les modalités que vous souhaitez mettre en place et formaliser dans un contrat les délais retenus.

Les sanctions en cas de dépassement des délais de paiement peuvent être lourdes et faire courir un risque financier aux entreprises qui les dépassent. Il est donc recommandé de détailler les conditions de paiement et les pénalités de retard dans un contrat en amont de la vente.

Comment optimiser ses conditions de paiement ?

Bien gérer ses conditions de paiement est gage de réussite. En effet, si vous souhaitez sécuriser et améliorer votre BFR, vous devrez les définir avec vos clients afin de vous assurer un paiement dans des délais légaux et respectés.

De la même manière que l’on discute ou négocie le tarif ou les délais de livraison, procédez de la même façon pour les conditions de paiement. Étudiez les différentes options et discutez-en longuement avec votre interlocuteur, cela peut être un choix impactant sur le long terme pour la santé financière de votre entreprise.

Les conditions de paiement sont extrêmement variables selon le secteur dans lequel vous exercez. Les moyennes concernant la durée des périodes de règlement peuvent varier du simple au double. Bien connaître le marché qui vous concerne est un avantage : la marge de négociation est alors réduite et surtout plus appropriée. Certains secteurs comme l’agro-alimentaire disposent généralement de délais spécifiques (produits périssables, viande fraîche, etc.).

Kwote et la gestion de vos conditions de paiement

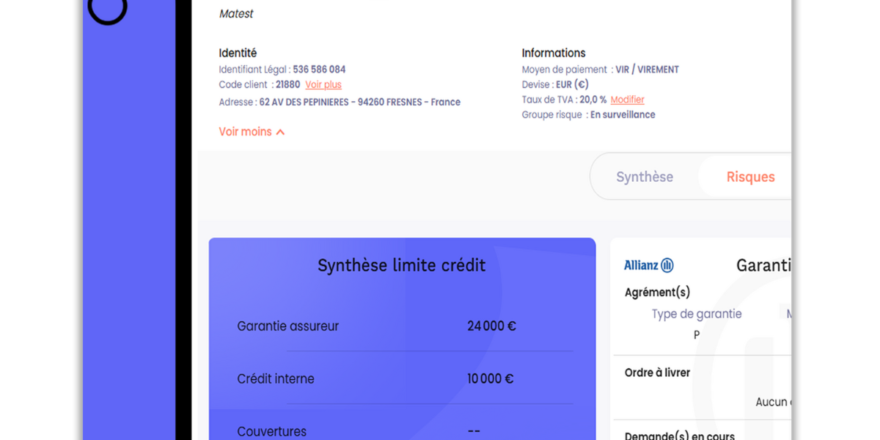

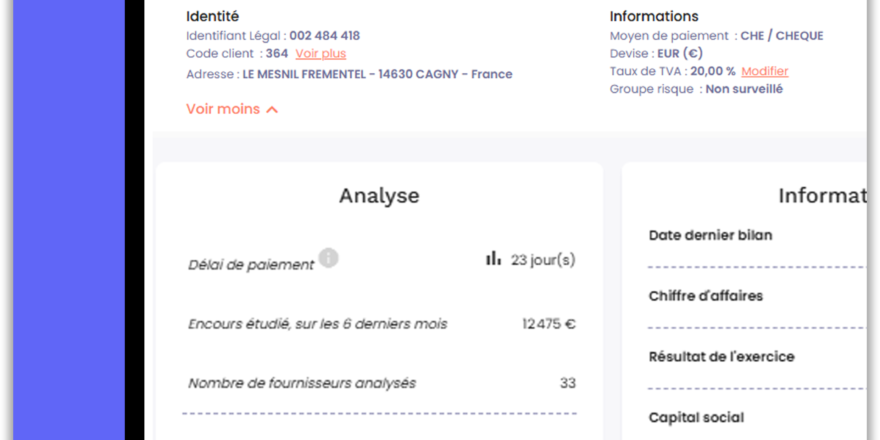

En centralisant les données liées à vos performances financières, kwote vous aide à optimiser votre trésorerie et à mieux piloter le cash dans votre entreprise.

Gestion des litiges, scénarios de relance clients, suivi de la solvabilité : tout est visible dans une interface unique, personnalisable et facile à mettre en place. Optimisez vos conditions de paiement en ayant une vision globale de votre trésorerie grâce à notre solution de credit management. Demandez une démonstration gratuite de notre CRM pour découvrir plus en détail nos solutions de recouvrement et de risques.